SFN-Zuschläge – für Grundlohn & bei Bereitschaftsdienst

SFN-Zuschläge, sprich Zuschläge für die Arbeit an Sonntagen, Feiertagen sowie in der Nacht, sind bis zu einer vom Grundlohn abhängigen Höhe steuerfrei und sozialversicherungsfrei. Die Berechnung des Grundlohns bei den sogenannten SFN-Zuschlägen ist oft kompliziert. Zwei SFN-Zweifelsfragen hat der Bundesfinanzhof immerhin in der letzten Zeit geklärt: Fälle von Gehaltsumwandlung und SFN-Zuschläge für Bereitschaftsdienste.

SFN-Zuschläge: Wieder etwas mehr Klarheit für die Lohn- und Gehaltsabrechnung

Wenn Arbeitnehmer nachts, sonntags oder an Feiertagen arbeiten müssen, kann der Arbeitgeber ihnen einen steuerfreien und sozialversicherungsfreien Zuschlag bezahlen. Für diese zusätzliche Bezahlung, meist als „SFN-Zuschläge“ abgekürzt, gelten allerdings eine Reihe von Bedingungen. Außerdem ist es nicht leicht, für die SFN-Zuschläge eine Berechnung durchzuführen: denn das reguläre Entgelt wird in einen Stunden-Grundlohn umgerechnet. Die steuerfreien SFN-Zuschläge sind als Prozentsatz dieses Grundlohns definiert.

Wie immer, wenn das Lohnsteuerrecht komplex wird, gibt es regelmäßig Streit zwischen Arbeitgebern und dem Finanzamt. So existiert auch zu SFN-Zuschlägen eine umfangreiche Rechtsprechung der Finanzgerichte. Mit zwei weiteren Entscheidungen hat der Bundesfinanzhof in letzter Zeit für weitere Klarheit gesorgt.

• Das oberste deutsche Finanzgericht hat entschieden, dass das Entgelt auch dann zum Grundlohn zählt, wenn es den Arbeitnehmern nicht zufließt, sondern aufgrund von Gehaltsumwandlung zur betrieblichen Altersvorsorge dient.

• In einer weiteren Entscheidung wurde der reguläre Grundlohn als maßgeblich für steuerfreie

SFN-Zuschläge bei Bereitschaftsdiensten bestimmt. Die niedrigere Bereitschaftsdienst-Grundvergütung ist nicht ausschlaggebend. Damit hat der BFH seine bisherige Rechtsprechung geändert.

Je höher der Grundlohn ausfällt, desto höher liegt die Grenze für steuerfreie SFN-Zuschläge. Beide Urteile stärken somit die Möglichkeit, Sonntags-, Feiertags- und Nachtarbeit mit einer steuerfreien und sozialversicherungsfreien Zusatzbezahlung attraktiver zu gestalten.

Betriebliche Altersvorsorge: der umgewandelte Betrag zählt mit zum Grundlohn für den SFN-Zuschlag

In der ersten Entscheidung ging es um ein Unternehmen, das seinen Arbeitnehmern nicht den gesamten Lohn direkt auszahlte. Ein Teil davon floss als Entgeltumwandlung in eine Unterstützungskasse, das heißt in den Aufbau einer betrieblichen Altersvorsorge. Diese Beträge berücksichtigte das Unternehmen bei der Berechnung steuerfreier SFN-Zuschläge als Teil des Grundlohns mit.

Das Finanzamt monierte diese Praxis nach einer Betriebsprüfung. Doch die Klage des Unternehmens gegen entsprechende Lohnsteuer-Nachforderungen war erfolgreich. Der Bundesfinanzhof als oberste Instanz bestätigte, dass umgewandelter, nicht zugeflossener Lohn sehr wohl zum Grundlohn gehört. Dass die Arbeitnehmern keinen direkten Rechtsanspruch auf Leistungen gegen die Unterstützungskasse hatten, sondern nur gegen ihren Arbeitgeber, änderte daran nichts. „Ob und in welchem Umfang der Grundlohn dem Arbeitnehmer tatsächlich zufließt, ist für die Bemessung der Steuerfreiheit der Zuschläge ohne Belang“, so die Urteilsbegründung (BFH, 10.08.2023 - VI R 11/21).

Möglicherweise ist die Entscheidung auf die Umwandlung von Lohnansprüchen in Wertguthaben übertragbar. Wird Barlohn in Sachlohn-Ansprüche umgewandelt, wie ein Jobticket oder ein Firmenfahrrad, zählt der Wert der Sachlohnleistung ohnehin zum Grundlohn dazu.

Ein Hinweis: Aus der Entscheidung folgt nicht, dass jede Form von Arbeitgeberleistung zur betrieblichen Altersvorsorge die steuerfreien SFN-Zuschläge erhöht. Zahlungen, die Anwartschaften des Arbeitnehmers begründen, stellen Arbeitslohn dar. Das gilt jedoch nicht für Zahlungen, die nur der erforderlichen Kapitalausstattung (Solvabilität) oder der Arbeitsfähigkeit der Versorgungseinrichtung dienen.

Bei SFN-Zuschlägen für Bereitschaftsdienste ist der regelmäßige Lohn entscheidend, nicht die Bereitschaftsdienst-Vergütung

Die zweite BFH-Entscheidung betraf einen Förderschulträger mit angeschlossenem Internat. Die Angestellten betreuten zusätzlich zu den regulären Arbeitsstunden regelmäßig die Wohngruppen in der Nacht. Diese Dienste wurden als Bereitschaftsdienste abgerechnet. Für sie gab es eine Grundvergütung in Höhe von einem Viertel des regulären Gehalts sowie einen Stundenzuschlag von 15 Prozent. Diesen Zuschlag zahlte der Träger steuerfrei aus.

Auch in diesem Fall erhob das Finanzamt nach einer Lohnsteueraußenprüfung Einwände. Es war der Auffassung, dass der Grundlohn für den Nachtzuschlag anhand der Vergütung des Bereitschaftsdienstes zu berechnen sei, der nur 25 Prozent des regulären Lohns ausmachte. Damit wäre nur ein Teil des Zuschlags steuerfrei gewesen. Doch auch hier entschied der Bundesfinanzhof im Sinne des Arbeitgebers: dieser durfte den Grundlohn aus dem regulären Lohn berechnen und die gesamten Zuschläge steuerfrei auszahlen (BFH, 11.04.2024 - VI R 1/22).

Dem Urteil zufolge ist es nicht relevant, ob ein Arbeitnehmer in den mit dem SFN-Zuschlag vergüteten Stunden tatsächlich arbeitet. Es genügt, dass diese Zeit im Arbeitnehmerinteresse auf eine Weise verbracht wird, die „mit der eigentlichen Tätigkeit des Arbeitnehmers […] unmittelbar zusammenhängt“. Dazu gehöre auch das „bloße Bereithalten der Arbeitskraft“. Damit revidiert der Bundesfinanzhof seine frühere Rechtsprechung, wonach steuerfreie Zuschläge für eine Rufbereitschaft als Prozentsatz vom Lohn für diese Bereitschaftsdienste und nicht vom regulären Lohn zu bezahlen war (BFH, 27.08.2002 - VI R 64/96).

Steuerfreie SFN-Zuschläge als Prozentsatz vom Grundlohn

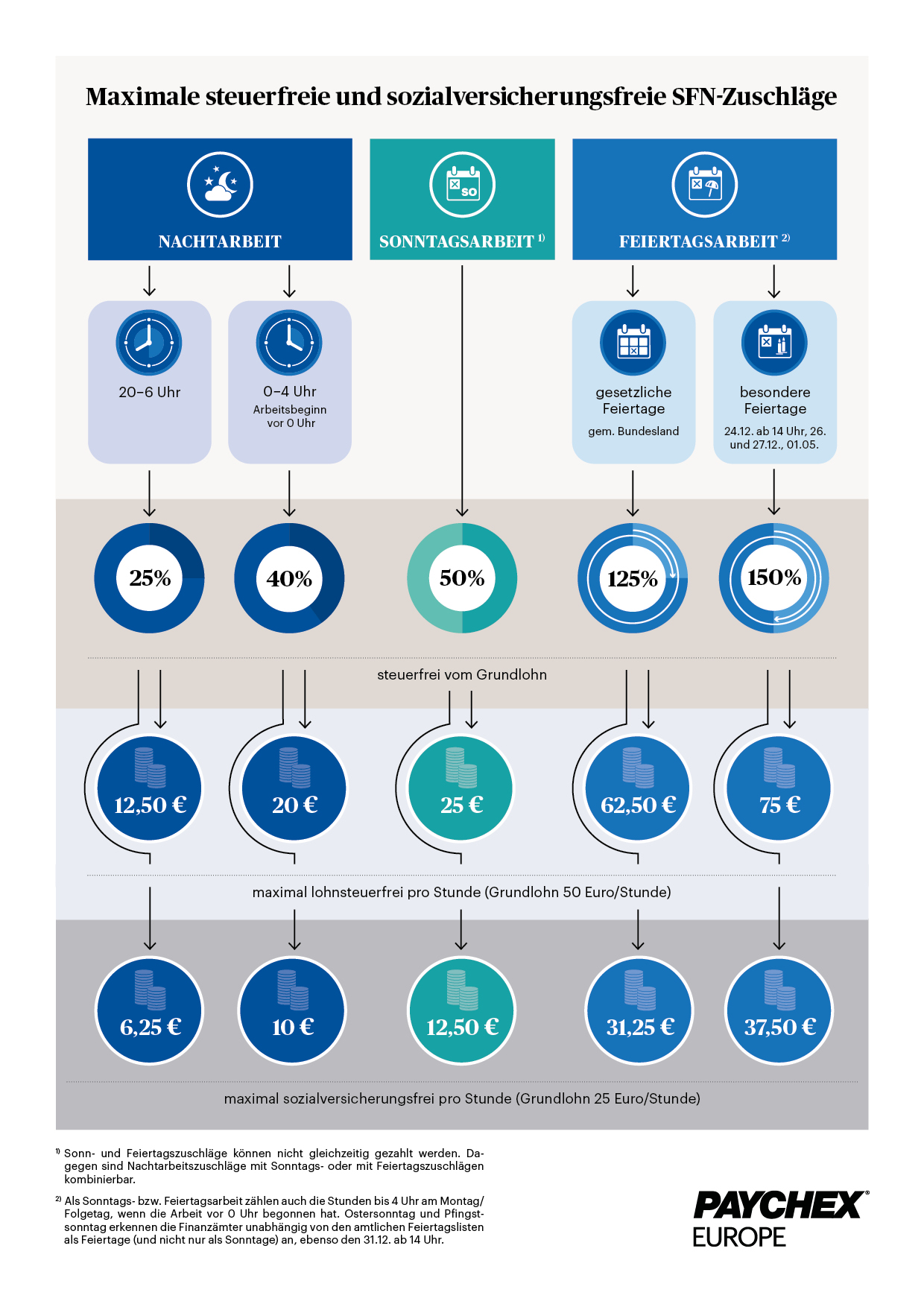

Zuschläge für Sonntags-, Feiertags- und Nachtarbeit können bis zu einer jeweils unterschiedlichen Höhe steuerfrei sein. Diese Grenzen sind als Prozentsatz vom Grundlohn festgelegt und oftmals im unternehmensinternen Human Resources Programm hinterlegt. Dabei ist der Grundlohn für die Lohnsteuerfreiheit auf 50 Euro und für die Sozialversicherungsfreiheit auf 25 Euro pro Stunde gedeckelt.

Anders gesagt: die steuerfreien bzw. sozialversicherungspflichtigen Zuschläge sind individuell begrenzt (§ 3b EstG und § 1 Abs. 1 Nr. 1 SvEV), wobei der sozialversicherungsfreie Maximalbetrag die Hälfte des lohnsteuerfreien Maximalbetrags ausmacht. Falls die Zuschläge mehr als die festgelegten Prozentsätze auf einen Grundlohn von maximal 50 Euro beziehungsweise 25 Euro ausmachen, fallen auf den darüberliegenden Teil Lohnsteuer beziehungsweise Sozialversicherungsbeiträge an.

Überblick: Maximale steuerfreie und sozialversicherungsfreie SFN-Zuschläge

Berechnung des Grundlohns für steuerfreie SFN-Zuschläge

Welche Entgeltbestandteile in den Grundlohn einfließen, ergibt sich aus dem Gesetz (§ 3b Abs. 2 EstG): er entspricht dem laufenden Arbeitslohn, der dem Arbeitnehmer im betreffenden Monat gemäß seiner regelmäßigen Arbeitszeit arbeitsvertraglich zusteht, umgerechnet in einen Stundenlohn und auf 50 Euro pro Stunde gedeckelt.

- Bei der Grundlohnberechnung wird dabei der laufende Arbeitslohn berücksichtigt, einschließlich von steuerpflichtigen, laufend gezahlten Zulagen und Zuschläge sowie von steuerpflichtigem Sachlohn. Auch vermögenswirksame Leistungen und bestimmte Arbeitgeberleistungen zur betrieblichen Altersvorsorge gehören dazu.

- Nicht mit eingerechnet werden sonstige Bezüge, Überstundenvergütungen, andere SFN-Zuschläge, Einmalzahlungen wie Urlaubs- oder Weihnachtsgeld, erfolgsabhängige, nicht fortlaufend gezahlte Provisionen und Boni, sowie pauschal versteuerter oder steuerfreier Arbeitslohn (Ausnahme: AG-Beiträge zur betr. AV).

Voraussetzungen für steuerfreie SFN-Zuschläge

Damit die Zuschläge zur Sonntagsarbeit, Feiertagsarbeit oder Nachtarbeit steuerfrei bleiben, müssen bestimmte Voraussetzungen gewährleistet sein:

- Die Zuschläge müssen gesondert, d. h. neben dem Grundlohn gezahlt werden, und zwar gemäß den Arbeitsstunden, die auf die oben genannten Nachtzeiten, auf Sonntage oder Feiertage entfallen. Das muss auch so vereinbart sein. Eine pauschale oder aus dem Gehalt oder Lohn herausgerechnete SFN-Vergütung ist nicht steuerfrei.

- SFN-Zuschläge sind nur steuerfrei, wenn die entsprechenden Arbeits- oder Bereitschaftsstunden einzeln erfasst werden. Es muss ein Nachweis existieren, dass sie tatsächlich in die „begünstigten Zeiten“ fallen.

- Bei diesen Arbeitsstunden muss es sich nicht um Arbeitszeit im Sinne des Arbeitszeitgesetzes handeln, die auf die Höchstarbeitszeit angerechnet wird. Entscheidend ist nur, dass der Arbeitnehmer für die Stunden Entgelt verlangen kann.

- Allgemein bezahlte Überstundenzuschläge und Schichtzulagen werden nicht dadurch steuerfrei, dass sie für Arbeitszeit in der Nacht, an einem Sonntag oder Feiertag bezahlt werden.

- Fließen SFN-Zuschläge in die Berechnung von fortgezahlten Arbeitslohn bei Krankheit oder von Mutterschutzlohn ein, sind sie dort weder steuerfrei noch sozialversicherungsfrei.

- Mit einer Lohnabrechnung-Software haben Sie die einzelnen Voraussetzungen immer im Blick.

Zum Weiterlesen: Weitere Rechtsfragen rund um SFN-Zuschläge

Die korrekte Behandlung und Abrechnung von Sonntagszuschlägen, Feiertagszuschlägen und Nachtzuschlägen gehört zu den Fragen, die bei der Lohnabrechnung laufend auftauchen und nicht selten auch die Gerichte beschäftigen. Deshalb befasst sich auch Paychex regelmäßig mit dem Thema SFN und Lohnabrechnung. Weitere Beiträge zum Thema:

- Bei pauschaler Bezahlung sind SFN-Zuschläge nicht steuerfrei

- Arbeitszeiten nicht genau erfasst? SFN-Zuschläge sind trotzdem steuerfrei

- SFN-Zuschläge für Minijobber und Geringverdiener: mögliches Problem?

Übrigens: Unsere Abrechnungsprofis kennen die maßgeblichen Regelungen und Entscheidungen zu SFN-Zuschlägen. Das bedeutet für Sie: keinen Stress mehr mit der Suche nach eigenen Lohn-Abrechnungsfachkräften, wenn Sie Ihre Lohnabrechnung dem Dienstleister Paychex anvertrauen.

Möchten Sie auf dem Laufenden bleiben, wenn es um die neuesten Entwicklungen im Bereich Personalwesen, Lohn- und Gehaltsabrechnung geht? Dann abonnieren Sie noch heute den Paychex-Newsletter!

Jetzt anmelden!Kategorie

Lohn- und Gehaltsabrechnung

Themen: